近日,国家统计局发布1-2月份国民经济运行数据,1-2月国民经济恢复好于预期。广发证券首席策略分析师戴康发布研报,判断稳增长将是全年政策主线,将有助于提升市场信心。且近期两会也更清晰释放了“稳增长”信号,预计二季度稳增长政策将继续加码,建议中期关注“稳增长进化论”的三大投资方向:旧式、新式、以旧转新;在A股投资策略上,仍建议中长期关注低PEG品种。

报告指出,2022年前两个月经济数据同比增速显著超市场预期,但环比口径仍存在一定压力,稳增长政策料将更加积极。据报告显示,1-2月经济同比数据有如下显著超预期:工业增加值同比为7.5%,高于去年12月的4.3%。固定资产投资同比为12.2%,高于去年12月4.9%。社零同比增长6.7%,高于去年12月的1.7%。不过环比数据口径来看,1-2月经济数据其实仍存在一定的压力:1-2月工业增加值环比数据相对于去年10-12月明显回调。同时,从全社会用电量同比数据来看:去年全社会用电量全年同比10.3%(GDP同比8.1%),两年平均为6.8%(GDP两年平均为5.1%),去年9-12月同比分别为7.6%、6.1%、3.1%、-2.2%,今年1-2月同比为5.8%,处于比去年11-12月份好,但暂且不及10月、不及去年隐含两年平均的水平。从DDM三因素来看:1-2月好于预期的经济同步数据和存在一定压力的经济环比数据,能够同时从分子端(盈利预期)和分母端(政策预期)对A股市场支撑——从经济数据的同比度数来看显然是好于预期的,在一定程度上能够缓和投资者对于经济增长的担忧。同时,(表观上)好于预期的经济同比增速数据也能够改善分子端(盈利预期),而(结构上)存在一定压力的经济环比增速数据,则能强化投资者对于“稳增长”政策的乐观预期,也能从分母端(政策预期)角度对A股形成支撑。1-2月好于预期的经济数据初步指向本轮“稳增长”政策的T2“密集验证期”,“稳增长”政策T2之后,市场上涨的概率会逐步上升。

图1:工业增加值环比(季调,%)

数据来源:Wind,广发证券发展研究中心

图2:全社会用电量同比增速(%)

数据来源:Wind,广发证券发展研究中心

报告也关注到,近期两会释放了更清晰的“稳增长”信号,预计二季度稳增长政策将继续加码。《政府工作报告》设定了GDP增速5.5%左右的目标,位于市场预期的上限,“稳增长”总基调放在突出位置。同时,两会在稳增长诉求下总量政策也做出了相应的调整——能耗硬性目标改为十四五期间“统筹考核”;财政政策强调“精准”“可持续”:一是赤字率“2.8%左右”适当下调,但财政支出强度有保障“支出规模比去年扩大2万亿元以上”;二是中央对地方转移支付增长18%(多年最大增幅);三是地方专项债3.65万亿元(与去年目标持平);四是“减税+退税”组合,“预计全年退税减税约2.5万亿元”。此外,货币政策强调“总量和结构双重功能”,“宽信用”加码如“扩大新增贷款规模”“推动金融机构降低实际贷款利率”等。基于此,报告给出判断:“稳增长”仍将是今年的政策主线,这使得“稳增长”板块类似获得了一个期权,预计二季度“稳增长”政策还将加码,建议逐步布局“稳增长”三大投资方向。

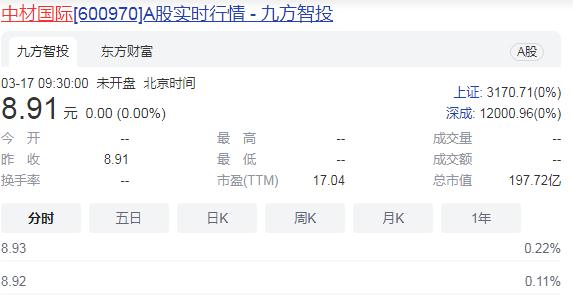

表1:19-21年两会经济目标比较及22年预期

经济指标 | 2019年预期目标 | 2019年实际值 | 2020年预期目标 | 2020年实际值 | 2021年预期目标 | 2021年实际值 | 2022年预期目标 |

国内生产总值增速 | 6%-6.5% | 6.1% | - | 2.3% | 6%以上 | 8.1% | 5.5%左右 |

居民消费价格涨幅 | 3%左右 | 2.9% | 3.5%左右 | 2.5% | 3%左右 | 0.9% | 3%左右 |

城镇新增就业 | 1100万人以上 | 1352万人 | 900万人以上 | 1186万人 | 1100万人以上 | 1269万人 | 1100万人以上 |

城镇调查失业率 | 5.5%左右 | 5%至5.3%之间 | 6%左右 | 5.6% | 5.5%左右 | 5.1% | 5.5%左右 |

城镇登记失业率 | 4.5%以内 | 3.62% | 5.5%左右 | 4.24% | - | 3.96% | - |

单位国内生产总值能耗 | 下降3%左右 | 下降2.6% | 继续下降 | 下降0.1% | 下降3%左右 | 下降2.7% | 在十四五规划期内统筹考核并留有弹性 |

财政赤字 | 赤字率2.8%,财政赤字2.76万亿元 | 赤字率4.89%,财政赤字4.85万亿 | 赤字率3.6%以上,财政赤字规模比去年增加1万亿元;1万亿元抗疫特别国债;地方专项债3.75万亿元 | 赤字率提高至3.6%以上,财政赤字3.76万亿元;发行抗疫特别国债1万亿元;安排地方专项债3.75万亿元 | 赤字率按3.2%左右安排;不再发行抗疫特别国债;地方政府专项债券3.65万亿 | 赤字率3.2%左右;财政部安排下达地方政府新增专项债券额度3.53万亿元 | 赤字率按2.8%左右安排;地方政府专项债券3.65万亿 |

广义货币M2同比 | 与GDP名义增速匹配 | 8.7% | 明显高于去年 | 10.1% | 与GDP名义增速基本匹配 | 9.0% | 与GDP名义增速基本匹配 |

社融余额同比 | 与GDP名义增速相匹配 | 10.7% | 明显高于去年 | 13.3% | 与GDP名义增速基本匹配 | 10.3% | 与GDP名义增速基本匹配 |

数据来源:新华网、中国政府网,广发证券发展研究中心

报告将“稳增长”三大“确定性”的投资方向概括为:旧式、新式、以旧转新。——旧式:无法忽视传统地产基建承载的“稳定器”作用;新式:新基建与数字经济牵引,撬动新兴产业投资升级;以旧转新:联结新旧制造的桥梁,提高效率,实现低碳、数字、智能转型。报告认为:2022年海外进入了滞胀+货币紧缩的组合,近期地缘政治风险加剧了全球不确定性,中国“稳增长”成为22年最大的确定性之一。但与历史不可简单类比,2022年的“稳增长”是一轮非典型的稳增长,“跨周期调节”思路显现,我们将面临新的内外形势和新的政策线索,需要兼顾量与质、破与立。因此,“稳增长”将是2022年A股的关键变量——稳增长的力度和效果是22年A股的核心矛盾之一。当前市场对于22年稳增长的认知逐渐从政策跟踪期,进入效果确认期,这成为年内大势研判的观测变量。参考08年、18年稳增长周期,经历了短暂的“衰退担忧”后A股先抑后扬;而11-12年的稳增长周期A股却因经济复苏证伪而震荡下行。如何稳?稳的效果如何?将成为左右22年A股DDM模型两端的重要预期差之一。

图3:2022年“稳增长”三条潜在路径 |

数据来源:广发证券发展研究中心 |

从投资策略方面来看,因A股“赔率-胜率”均有所改善,据广发证券策略团队定期更新的估值数据库显示,A股的估值已处历史均值以下,具备中长期配置价值,因此报告认为A股已具备中长期配置价值,持续建议关注低PEG品种:(1)“供需缺口”通胀逻辑受益的资源/材料(煤炭/铝/钾肥);(2)“旧式”稳增长仍会承载“稳定器”作用(地产/建材/煤化工);(3)“新式”的稳增长抓手,比如受益于能源安全且PEG较低方向(数字经济/光伏)。

风险提示:疫情恶化超预期,国内外政策超预期收紧。