养猪大户温氏股份(300498)亏惨了。2月23日晚间,温氏股份披露2021年业绩快报显示,公司2021年归属净利润亏超133亿元。北京商报记者通过梳理发现,这样一份成绩单系温氏股份上市以来年报首亏,也是上市以来最差业绩。

2月23日晚间,温氏股份披露2021年业绩快报,公司在2021年实现的营业收入、归属净利润出现双降的情形,其中归属净利润亏损逾133亿元。

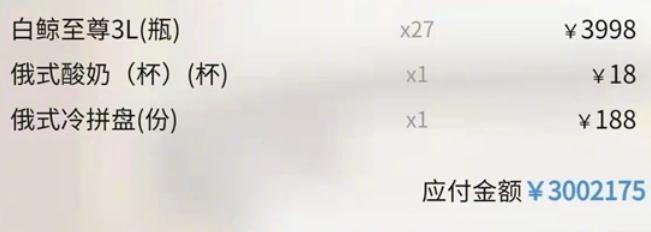

具体来看,温氏股份2021年实现的营业收入约649.63亿元,同比下降13.31%;对应实现的归属净利润亏损约133.37亿元,2020年同期温氏股份实现的归属净利润盈利约74.26亿元,同比由盈转亏,同比下降279.61%。温氏股份2021年实现的扣非后净利润亏损约146.36亿元,同比下降329.35%。

这与一个月之前的预告相差不大。1月21日,温氏股份曾发布业绩预告,预计2021年净亏130亿-138亿元,比上年同期下降275%-286%。

对于业绩由盈转亏的原因,温氏股份表示,报告期内,公司销售肉猪1321.74万头(含毛猪和鲜品),毛猪销售均价17.39元/公斤,同比下降48.18%。报告期内,生猪价格大幅下跌,同时因饲料原料价格连续上涨、公司外购部分猪苗育肥、持续推进种猪优化等因素推高养猪成本,公司肉猪养殖业务利润同比大幅下降,出现深度亏损。

至于禽类市场,温氏股份表示,报告期内,公司销售肉鸡11.01亿只(含毛鸡、鲜品和熟食),同比增长4.76%;销售肉鸭5797.89万只(含毛鸭和鲜品),同比增长1.85%。报告期内,养禽市场总体行情有所好转,公司养禽业生产成绩连续多月维持公司历史较高水平,虽因饲料原料价格连续上涨而拉高养殖成本,但公司养禽业务整体有盈利。

此外,温氏股份还称,报告期内,公司按照企业会计准则的有关规定和要求,摊销股权激励费用约5亿元,对目前存栏的消耗性生物资产和生产性生物资产初步计提了减值准备约21亿元(在业绩预告数的基础上结合了初步的审计调整,最终数据以审计报告为准),同时,公司为应对行业低迷期而增加融资,财务费用同比大幅增加。

北京商报记者注意到,此次亏超133亿元,不仅是温氏股份上市以来的最差成绩,也是上市后年报首亏。

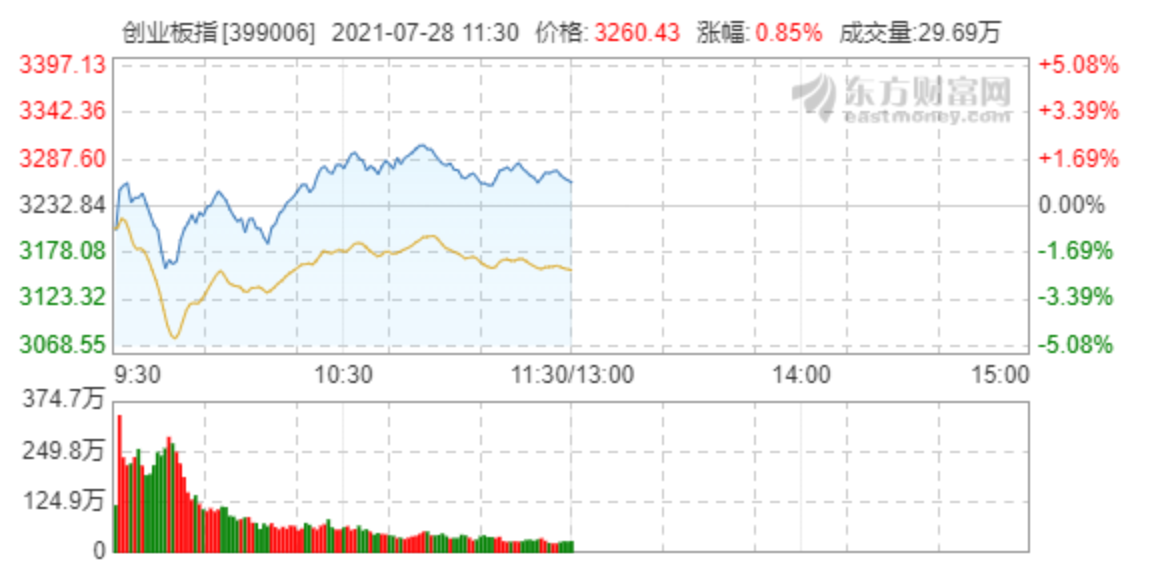

公开信息显示,温氏股份成立于1983年,于2015年11月在创业板上市,曾凭借高市占率跻身中国“猪王”宝座。

温氏股份的主要业务是肉鸡和肉猪的养殖和销售;兼营肉鸭、奶牛、蛋鸡、鸽子的养殖及其产品的销售。同时,公司围绕畜禽养殖产业链上下游,配套经营畜禽屠宰、食品加工、现代农牧设备制造、兽药生产、生鲜食品流通连锁经营以及金融投资等业务。

纵观温氏股份上市以来的业绩,波动较大,但历年年报未出现过亏损的情形。Wind数据显示,2015-2019年,温氏股份实现的归属净利润分别约62.05亿元、117.9亿元、67.51亿元、39.57亿元、139.67亿元。从上述数据可以看出,2019年温氏股份业绩创上市以来的新高。

不过,2020年以来,温氏股份业绩下滑,扣非后净利润出现“腰斩”。数据显示,2020年温氏股份实现的营业收入约749.24亿元,同比增长2.47%;对应实现的归属净利润约74.26亿元,同比下降46.83%。

针对公司业绩相关问题,北京商报记者致电温氏股份董秘办公室进行采访,不过对方电话未有人接听。

亏损消息之下,2月23日,温氏股份股价收20.19元/股,跌幅为3.12%。截至2月23日收盘,温氏股份最新市值为1282亿元。

投融资专家许小恒认为,随着国内生猪产能恢复并出现过剩,且生猪价格的下跌背景下,对于生猪养殖企业而言日子都不太好过。

事实上,不只是温氏股份,北京商报记者注意到,多家生猪养殖企业2021年业绩均出现了滑坡。

牧原股份披露的业绩预告显示,公司预计2021年实现的归属净利润盈利65亿-80亿元,同比下降70.86%-76.32%。天邦股份预计2021年归属净利润亏损35亿-40亿元。新希望则预计2021年实现的归属净利润亏损86亿-96亿元。

“2021年生猪价格较上年同期大幅下降(公司商品猪销售均价同比下降约42%)。同时因饲料原料价格连续上涨(国内玉米价格创历史新高、豆粕现货价格也大幅上涨)、公司仍有部分外购猪苗育肥出栏,以及公司持续推进种猪更替与优化等因素,使得生猪养殖成本同比明显上升,公司生猪养殖业务出现大幅亏损。”新希望如是表示。