火热的投资情绪引得业内的预警声频现。本周硅业分会发出提示,“建议各投资企业全面调研,不只追求眼前利益,要长远发展,需在面对机遇时更加谨慎。”

今年以来,国内硅料价格居高不下,微涨势头延续不止。

3月16日,中国有色金属工业协会硅业分会(下称硅业分会)公布的数据显示,本周,硅料价格迎来九连涨。

但硅业分会指出,九连涨的背景下市场交易逐渐冷清。然而,企业的扩产热情却持续高昂。

3月15日晚间,中来股份(300393.SZ)和特变电工(600089.SH)相继公告将投资140亿、176亿建设多晶硅、工业硅项目。

至此,自2021年硅料环节公开的扩产项目来看,投资井喷之势已成定局。

值得一提的是,火热的投资情绪也引得业内的预警声频现。本周,硅业分会发出提示,“建议各投资企业全面调研,不只追求眼前利益,要长远发展,需在面对机遇时更加谨慎。”

硅料需求本周“反噬”

硅业分会公布的最新多晶硅价格显示,国内单晶复投料价格区间在24.2至25.1万元/吨,成交均价上涨至24.78万元/吨,周环比涨幅为0.49%;单晶致密料价格区间在24.0至24.9万元/吨,成交均价上涨至24.53万元/吨,周环比涨幅为0.57%。

虽然硅料价格连续多周小幅上涨,但硅业分会指出,需求出现“反噬”,采购积极性在消退。

“多晶硅成交相对清淡,只有两到三家硅料企业有少量散单签订,散单成交价基本在上周区间高位,故支撑本周硅料均价继续微幅上涨。”硅业分会表示。

此前,“淡季不淡”一直是今年以来的主旋律。

统计数据显示,今年1月,全国新增光伏装机超7GW,同比增长200%,装机量超预期。

21世纪经济报道记者注意到,除了去年12月的“抢装潮”,单月7GW的新增装机规模几乎超过了去年所有月份的新增装机规模。在此背景下,产业链上游硅料、硅片,下游电池、组件,以及逆变器、辅材等产业各环节普遍订单饱满,开工率不跌反升。

因此,在市场热情较高的情况下,硅料价格连续多周僵持在高位,2021年末出现的短暂下行走势未能再现。

21世纪经济报道记者统计,截至最新报价,国内单晶复投料和单晶致密料的价格累计涨幅达6.90%和7.07%,对应每吨价格比年初高了1.6万元和1.62万元。

对于价格高涨的原因,业内将原因都归结为“增量不及预期”。上半年以来,硅料厂商连续有新增的硅料产能释放,但受到硅片企业的扩产节奏加快和开工率提高因素的叠加影响,硅料供应跟不上硅片的增量节奏,致使供应缺口出现,从而造成了硅料阶段性紧张。

短期来看,硅料短缺的情况或还将延续一段时间。正如硅业分会预测,4月份国内硅料供应虽有增量但仍不及预期。

不过,从长期来看,随着硅料厂商的产能扩张在下半年逐步释放,价格进入下行通道几乎是行业一致的判断。

“当前硅料产能扩张较慢。”一位光伏企业人士预计,下半年,随着新建硅料产能的释放,硅料价格将会较大幅度下降。

近一年扩产规模超2700亿

今年3月份,国内硅料环节又迎来两笔百亿级投资计划。

3月15日,中来股份公告称,拟投资建设年产20万吨工业硅及年产10万吨高纯多晶硅项目,总投资期限预计5年,第一期拟投建年产20万吨工业硅、年产1万吨高纯多晶硅项目,第二期拟投建年产9万吨多晶硅项目。

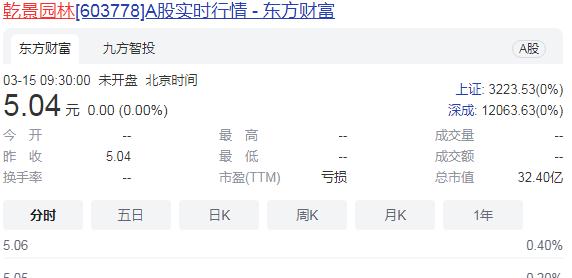

同日,特变电工也公告称,控股子公司新特能源以其全资子公司新特硅基新材料有限公司为主体,在新疆昌吉准东产业园区投资建设年产20万吨多晶硅项目,项目总投资约176亿元。

近来,光伏行业的高景气度吸引了越来越多的企业入局,甚至江西玩具龙头沐邦高科、水泥龙头海螺水泥等“外行人”也纷纷跨界涉足光伏,意图打造新增长极。

而“内行人”的扩产势头更是火热。根据21世纪经济报道记者的不完全统计,自2021年2月至今,仅多晶硅领域已经迎来了十多家新老面孔的投资簇拥,总涉及规划产能近300万吨,总投资额超过2700亿元。

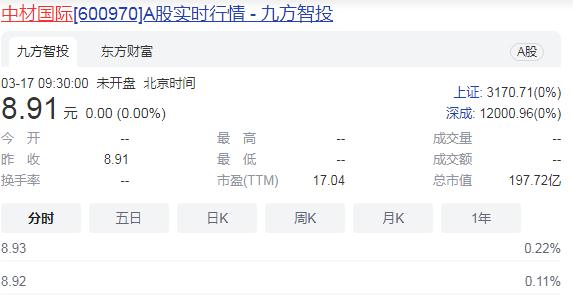

此次加入硅料环节的中来股份,亦是近些年来产业链下游企业向上游企业延伸的又一案例。

作为光伏背板龙头,中来股份目前背板产品出货量居行业前列。同时,该公司还在光伏电池、组件、分布式电站投资等各环节布局。

但由于供需错配,工业硅和多晶硅作为光伏行业的上游在过去两年持续上涨,致使该公司电池与组件业务盈利能力大幅下降。

事实上,中来股份向上游进军的举措,与此前上机数控布局硅料的规划如出一辙。

与此同时,正是因为硅料价格在去年的高涨,丰厚的利润也让后来者“虎视眈眈”。

大全能源(688303.SH)近日披露的年报显示,2021年该企业的营收高达108.3亿,同比增幅132%;净利润57.24亿,同比增幅449%。财报显示,大全能源2021年第一季度和第四季度的多晶硅单位的销售价分别从77.15元每公斤涨到了216.87元每公斤,年内就涨了三倍。

需求决定价格。招商证券的研报指出,2022年装机很大程度上仍然由最紧缺的硅料供给决定,对硅料价格形成支撑。

高景气度的烘托下,硅料环节的扩产潮不可避免地来临了。

硅业分会统计,截至目前公布新建、拟建多晶硅项目的新进企业已有16家(超过目前现有在产企业数量13家),规划产能共计超过170万吨/年,若包括现有在产企业扩产产能,总增量将达到350万吨/年左右,2025年终端需求乐观预计400GW,硅料需求量约150万吨,相比2021年需求增量约90万吨,可见扩建产能增量明显大于需求增量。

硅业分会进一步指出,因多晶硅产能弹性系数小,且对安全、环保管理要求较高,一旦供过于求,极易出现较长时间成本价格倒挂的极端情况,进而再次进入行业资金投入不足、供需严重错配的恶性循环,加剧市场无序竞争。

事实上,龙头企业积累的成本优势将会逐渐显现,而新进入者能否对抗产能真正落地时的过剩风险有待考验。