自A股分拆上市新规落地后,A拆A上市的方式受到热捧。经统计,年内共有13家公司披露分拆子公司上市的相关公告,其中3月15日以来有5家公司相继披露A拆A的计划。北京商报记者通过统计发现,从分拆上市的目标板块来看,创业板、科创板受青睐。值得一提的是,兆驰股份、东山精密两股的分拆计划已折戟。

12只分拆股市值超百亿

川投能源为最新加入到分拆子公司至A股上市阵营中的一员。

根据川投能源披露的预案来看,拟分拆的子公司系成都交大光芒科技股份有限公司(以下简称“交大光芒”),交大光芒主要从事轨道交通,包括电气化铁路和城市轨道交通、电力系统运维管理自动化、智能化系统核心产品的研发、生产和销售,川投能源拟将交大光芒分拆至科创板。

川投能源分拆计划并非近期个例。经统计,3月15日和邦生物、东方精工、水晶光电3家公司在同日均披露分拆子公司上市的相关公告,3月16日三友化工也公告称,筹划子公司分拆至境内上市。

3月15日至18日期间,已有5家上市公司推进A拆A的计划。另经统计,截至3月20日,年内披露A拆A相关计划的上市公司的数量达13家。除了上述提及的公司外,还包括上港集团、北摩高科、中国西电、江西铜业、中集集团、兆驰股份、特锐德、大族激光在内。

IPG首席经济学家柏文喜认为,分拆上市除了可以提升分拆业务的独立发展能力外,还有助于提升母公司市值与流动性,提升和优化企业可持续发展能力,近期分拆案例增多也与政策面的鼓励措施有关。

北京南山投资创始人周运南在接受北京商报记者采访时表示,随着分拆上市成功案例的增多,更多A股上市公司有了分拆旗下子公司去IPO的强大动力。财经评论员郭施亮称,分拆上市可以提升企业的活力,获得股权二次溢价。对子公司来说,可以提升管理效率,更聚焦主业,通过资本市场平台拓宽融资空间。

经统计,年内A拆A的13股中,北摩高科系上市时间最短的个股。北摩高科于2020年4月29日上市,其余12股均在2013年之前就实现上市,其中川投能源早在1993年就成功登陆A股。13股中,特锐德系唯一一只在创业板上市的个股。

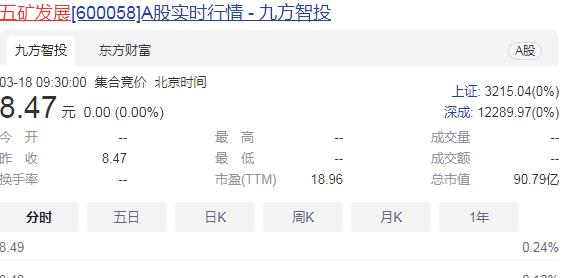

总市值方面,除了东方精工之外,截至3月20日,上港集团、北摩高科等12股的总市值均超百亿元。其中上港集团以1310.59亿元位居13股之首,江西铜业的总市值位列第二,达673.5亿元。东方精工则以62.47亿元“垫底”。

科技创新业务居多

北京商报记者通过统计发现,年内A拆A的案例中,上港集团、江西铜业、川投能源、中国西电实控人为国资,大族激光、和邦生物、水晶光电等7股实控人为个人。另外,创业板、科创板成为A股上市公司分拆子公司上市的主要目标板块。

整体来看,年内A拆A的13股中,目前有7家有明确的上市板。具体来看,中集集团、水晶光电、东方精工、兆驰股份4股披露的相关信息均透露将子公司分拆至创业板上市。特锐德、川投能源2股欲将子公司分拆至科创板上市,和邦生物则计划将旗下子公司四川武骏光能股份有限公司分拆至上交所主板上市。目前上港集团、三友化工、北摩高科等个股尚未明确分拆子公司的上市板。

“所分拆相关公司的业务多属于科技创新业务,且属于高速成长期,科创板、创业板容易成为分拆上市的首选”,柏文喜如是表示。

诸如大族激光拟分拆上市的子公司为深圳市大族光电设备股份有限公司,是集半导体及泛半导体封测专用设备的研发、生产和销售为一体的国家级高新技术企业。特锐德拟分拆特来电新能源股份有限公司(以下简称“特来电”)至科创板上市,特来电是国内领先的充电网运营商与充电网解决方案提供商,主要从事新能源汽车充电网的建设、运营及其他增值服务,同时为客户提供新能源汽车充电网解决方案。

也有失败案例

周运南表示,由于分拆上市对母子公司都有较高的财务要求,所以子公司适合主板财务门槛的相比科创板、创业板要少,而且科创板、创业板目前又是注册制,容易获得更高的估值。

郭施亮同样认为,首选创业板、科创板与准入门槛、市场制度包容性较强因素有关,也与创业板、科创板更容易提升估值溢价有关。

北京商报记者通过统计发现,此次特锐德分拆的子公司特来电目前业绩为亏损。数据显示,2019-2021年,特来电实现的营业收入分别约21.29亿元、19.25亿元、31.04亿元,对应的归属净利润分别约-0.75亿元、-1.71亿元、-0.51亿元。针对公司相关问题,记者致电特锐德董秘办公室进行采访,但对方电话并未有人接听。

于上市公司子公司而言,此次分拆冲击A股若完成独立上市将是一次“蜕变”。不过,也同样存在失败案例。3月18日,兆驰股份发布公告称,决定终止控股子公司江西兆驰光元科技股份有限公司分拆至创业板上市的事项。这意味着兆驰股份筹划近两年的分拆事项黄了。兆驰股份称,待条件成熟时,公司将择机重新启动分拆上市工作。

无独有偶,东山精密于今年终止了分拆控股子公司苏州艾福电子通讯股份有限公司至创业板上市的事宜。