江苏微导纳米科技股份有限公司(下称“微导纳米”)冲刺科创板IPO获上交所受理,本次拟募资10亿元。

图片来源:上交所官网

值得一提的是,这不是微导纳米第一次闯关科创板IPO,微导纳米此前闯关科创板IPO,公司拟募资5亿元,上海证券交易所于2020年6月22日受理了微导纳米首次公开发行股票并在科创板上市的申请文件,并按照规定进行了审核。

经过三轮问询回复后,2020年12月15日,公司和保荐人中信证券提交撤回科创板上市申请文件,申请撤回申请文件,根据规定,上交所终止对该公司首次公开发行股票并在科创板上市的审核。

而2020年12月23日,微导纳米又与中信证券签订上市辅导协议,2020年12月28日,中信证券向证监局报送了微导纳米的辅导备案申请材料并获得受理。

2021年8月,公司公告称,综合考虑微导纳米的上市计划安排,经中信证券与微导纳米友好协商,双方一致同意终止辅导,并签署了《江苏微导纳米科技股份有限公司与中信证券股份有限公司关于<首次公开发行股票之辅导协议>之终止协议》,因此中信证券终止担任微导纳米首次公开发行股票并上市辅导的机构,并终止相关辅导工作。

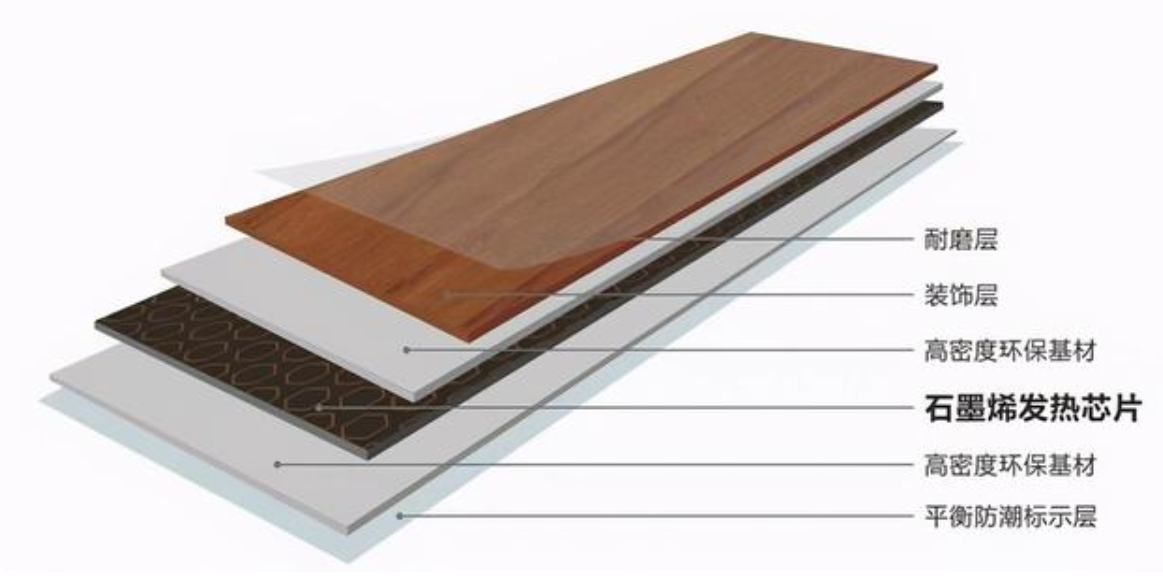

微导纳米以原子层沉积(ALD)技术为核心,主要从事先进微、纳米级薄膜沉积设备的研发、生产和销售,向下游客户提供先进薄膜沉积设备、配套产品及服务。

图片来源:公司招股书

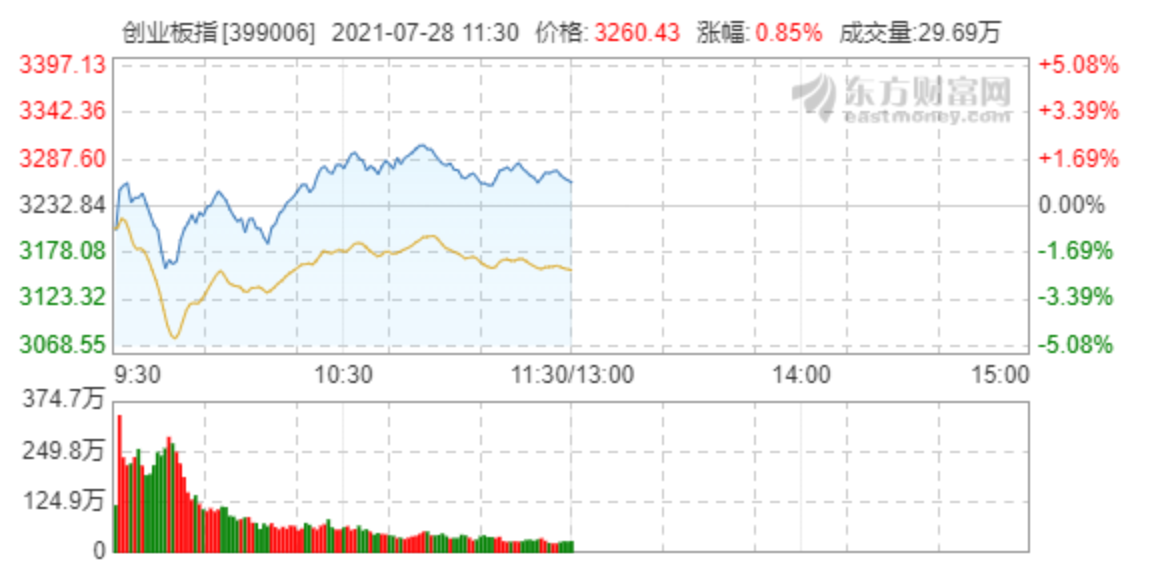

财务数据显示,公司2018年、2019年、2020年、2021年前9月营收分别为4,191.06万元、2.16亿元、3.13亿元、2.31亿元;同期对应的净利润分别为-2,827.47万元、5,455.11万元、5,701.44万元、2,055.48万元。

发行人2021年9月底引入投资者,投后估值为75.40亿元。综合外部股权融资估值以及采用可比上市公司比较法得到的评估结果,发行人预计市值不低于30亿元。

2020年度、2021年1-9月,发行人的营业收入分别为31,255.41万元、23,084.44万元。

发行人选择的上市标准为《上海证券交易所科创板股票发行上市审核规则》第三章第二十二条第(四)项:预计市值不低于人民币30亿元,且最近一年营业收入不低于人民币3亿元。根据本节之分析,发行人满足其所选择的上市标准。

图片来源:公司招股书

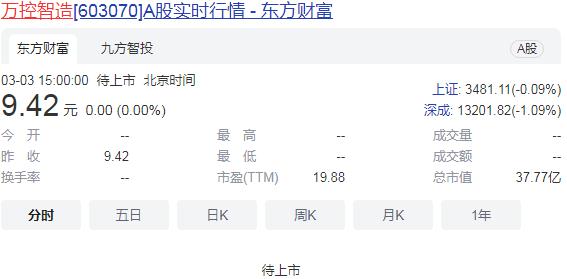

万海盈投资直接持有公司23,258.1624万股股份,占公司总股本的比例为56.86%,为公司控股股东。

王燕清、倪亚兰、王磊组成的家族通过万海盈投资、聚海盈管理、德厚盈投资间接控制公司67.34%的股份,同时王磊担任公司董事长、倪亚兰担任公司董事。王燕清、倪亚兰系夫妻关系,王磊系王燕清、倪亚兰之子,王燕清、倪亚兰、王磊系公司的实际控制人。

微导纳米坦言公司存在以下风险:

一、技术迭代及新产品开发风险

公司所生产的薄膜沉积设备属于技术密集型产品,产品技术含量和附加值高。随着技术和应用领域的不断发展,下游客户对薄膜沉积设备工艺路线、材料类型、技术指标等要求也不断变化,因此会对产品提出新的要求。公司只有不断紧跟行业技术发展趋势、及时研发可满足行业技术要求的产品,方能在竞争中保持优势地位。

如果公司未能准确理解下游客户的产线设备及工艺技术演进需求,或者技术创新产品不能契合客户需求,如无法持续提供满足PERC电池降本增效的产品、无法适应未来新型高效电池(TOPCon、HJT等)或半导体制造工艺制程继续提高等新的应用需求,可能导致公司设备无法满足下游生产制造商的需要,从而可能对公司的经营业绩造成不利影响。

二、新产品验证进度及市场发展不及预期的风险

公司薄膜沉积设备已经在光伏领域PERC电池镀膜上实现产业化应用,配套新型高效电池的设备产品处于产线验证阶段。半导体领域中,公司用于集成电路28nm制程中的高k栅介质层镀膜设备已经实现销售,其他如金属栅极、存储芯片的电容介质和金属电极等应用均处于工艺验证或产线验证阶段,尚需经过客户的验证才能形成批量销售。

太阳能电池片生产中PERC技术仍是当前主流,新型高效电池技术如TOPCon、HJT可以获得较高的电池光电转换效率,有望成为未来产业化主流技术,但因技术成熟度、投资成本等限制性因素,导致其规模化量产还需要一定的时间。由于上下游产业相关技术仍在持续优化,公司配套新型高效电池的设备产品存在验证进度不及预期的风险。

ALD设备系集成电路先进制程晶圆制造的关键设备,在28nm及以下制程逻辑芯片、17nm及以下DRAM芯片、3DNAND以及新型存储器、新型应用市场中有着广泛应用空间。晶圆制造产线制程越先进、存储芯片结构越复杂,对于ALD设备数量的需求越多。目前国内先进产线处于发展建设阶段,ALD设备长期处于国外企业垄断状态。我国在先进制程的设备制造产业起步较晚,公司应用于半导体领域的部分ALD设备处于产品验证阶段,存在产品验证进度不及预期的风险。同时,如果国内先进制程晶圆制造产线发展和新型应用市场发展不及预期,公司未来销售增长将受到限制。

三、业绩波动风险

报告期内,公司的营业收入分别为4,191.06万元、21,581.56万元、31,255.41万元和23,084.44万元,公司营业收入增速较快主要受行业总体需求不断增长、公司持续研发推出高性能产品等因素影响。报告期内,公司扣除非经常性损益后归属于母公司所有者的净利润分别为-1,419.07万元、5,289.30万元、5,098.54万元和650.36万元。

报告期内,公司在光伏领域持续投入的同时,在半导体等其他领域也加大了新产品的研发力度,因此研发投入和费用规模持续增加。如果未来由于新产品开发持续投入但未能及时实现产业转化,或出现市场竞争加剧、下游客户投资需求变化等情形,可能使公司面临一定的经营压力,从而导致公司未来业绩存在大幅波动甚至出现亏损的风险。

四、应收账款和合同资产无法回收的风险

报告期内,随着公司业务规模及营业收入的快速增长,应收账款和合同资产也大幅增加。报告期各期末,公司应收账款和合同资产分别为1,249.92万元、6,809.03万元、6,876.58万元和6,290.82万元,占总资产的比例分别为2.79%、11.33%、6.22%和4.47%;2018年末、2019年末、2020年末和2021年9月末,发行人账龄为1年以上的应收账款及合同资产账面余额分别为0.00万元、402.30万元、3,126.47万元和1,811.37万元,占同期应收账款及合同资产账面余额的比例分别为0.00%、5.56%、40.43%和22.22%。

随着公司业务规模的扩大,公司的客户数量逐步增加,应收账款及合同资产的金额及占比可能会进一步增加。如果出现下游行业波动、客户自身财务状况恶化等因素导致应收账款不能按期回收,并导致需要计提较大金额的坏账准备或无法回收发生坏账的情况,将对公司经营业绩、经营性现金流等产生不利影响。

五、存货跌价的风险

报告期各期末,公司存货分别为23,254.10万元、27,355.57万元、34,315.42万元和44,255.40万元,占总资产的比例分别为51.83%、45.51%、31.06%和31.43%;发出商品分别为16,789.49万元、19,565.09万元、28,805.98万元和32,125.81万元,占期末存货的比例分别为72.20%、71.52%、83.94%和72.59%,为存货的主要组成部分。

公司存货账面价值较高,主要是由于公司发出商品的验收周期相对较长导致。公司已按照会计政策的要求并结合存货的实际状况计提了存货跌价准备,但仍不能排除市场环境发生变化,或其他难以预计的原因,导致存货无法顺利实现销售,或者存货价格出现大幅下跌的情况,使得公司面临存货跌价风险。

六、毛利率下降的风险

报告期内,公司主营业务毛利率分别为52.09%、53.97%、51.89%、54.02%。

公司产品毛利率整体维持在较高水平。公司主营业务毛利率变动主要受产品销售价格、原材料采购价格、产品市场表现、市场竞争程度、技术更新换代及政策变动等因素的影响。若未来上述影响因素发生重大不利变化,公司毛利率将会面临下降的风险,从而对公司盈利能力造成不利影响。