3月2日晚间,沪深交易所官网显示,又有三家公司萌生退意,主动撤回了IPO申请。其中,上海商米科技集团股份有限公司(以下简称“商米科技”)为科创板IPO公司,惠州市华达通气体制造股份有限公司(以下简称“华达通”)、无锡金通高纤股份有限公司(以下简称“金通高纤”)两家公司原拟登陆创业板。值得一提的是,商米科技拥有蚂蚁、美团、小米等明星股东,公司IPO从受理以来就备受市场关注。

三家公司IPO同日终止

3月2日晚间,深交所官网显示,华达通、金通高纤创业板IPO均变更为终止状态;同时,上交所官网显示,商米科技科创板IPO也在同日终止,三家公司冲A梦碎。

对于IPO终止的原因,上述三家公司均系主动撤单。以商米科技为例,上交所表示,因发行人撤回发行上市申请或者保荐人撤销保荐,根据《上交所科创板股票发行上市审核规则》第六十七条第(二)项,终止其发行上市审核。

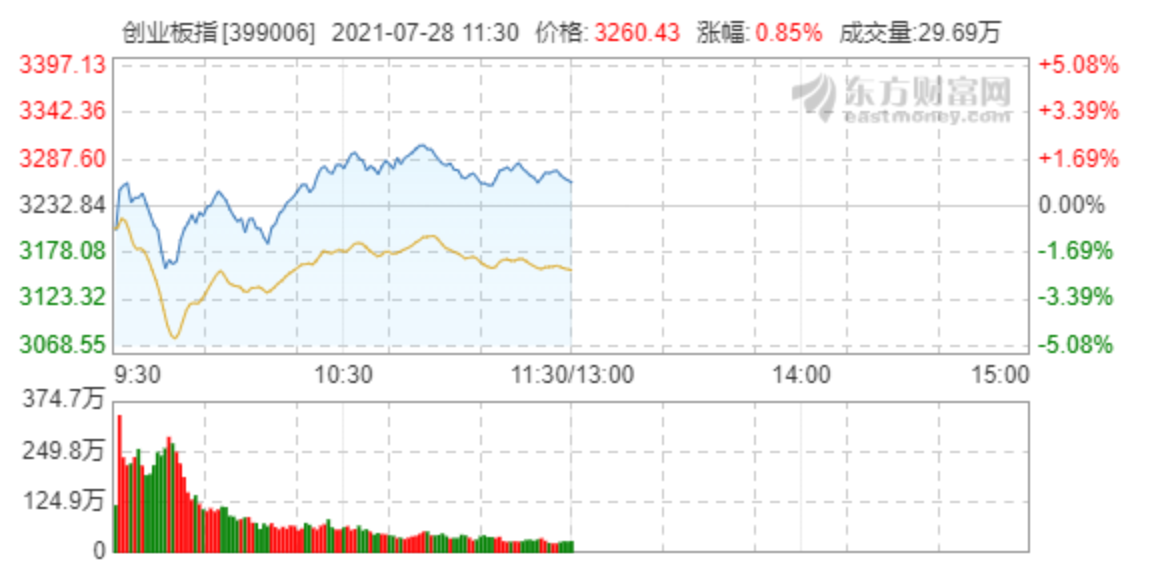

纵观三家公司IPO之路,金通高纤闯关时间最久。2021年1月11日,金通高纤创业板IPO获得受理,同年2月7日,进入已问询阶段,截至今年1月21日,金通高纤已完成三轮问询回复。不过筹划逾一年,金通高纤IPO最终告败。

华达通创业板IPO受理于2021年5月24日,同年6月19日华达通进入已问询阶段。商米科技闯关时间在三家公司中最短,商米科技科创板IPO于2021年6月28日获得受理,同年7月26日进入已问询阶段,今年2月15日对外披露了第二轮问询回复。

从主营业务来看,商米科技专注于为客户提供智能商用设备及相应配套的“端、云”一体化服务。华达通是一家专注于循环经济、资源综合利用以及环保处理的高新技术企业,属于清洁生产企业,主要从事液态二氧化碳、干冰、氨水的研发、生产、销售以及液氨的销售。金通高纤主营业务为高分子聚合物纤维的研发、生产和销售。

投融资专家许小恒表示,随着上述公司IPO终止,公司拟通过募投融资的计划将受到阻碍。经计算,上述三家公司拟合计募资16.83亿元,商米科技拟募资额最高,为10亿元,华达通、金通高纤分别拟募资3.84亿元、2.99亿元。

针对公司撤单的原因、后续是否还有上市计划等问题,北京商报记者分别致电商米科技董事会办公室、华达通证券法务部、金通高纤董事会办公室进行采访,不过对方电话均无人接听。

商米科技扣非后净利润三连亏

值得注意的是,与另外两家公司相比,商米科技盈利能力相对较弱,2020年归属净利润刚刚实现扭亏,公司扣非后净利润已连续三年亏损。

财务数据显示,2018-2020年,商米科技实现的营业收入分别约为9.66亿元、16.44亿元、21.84亿元;对应实现的归属净利润分别约为-1.8亿元、-2.09亿元、484.31万元;对应实现的扣非后净利润分别约为-6924.8万元、-2.06亿元、-2439.14万元。

商米科技表示,公司扣非后归属净利润尚未在一个完整的会计年度内实现盈利,其原因主要在于持续不断地研发投入以及规模效应尚未完全显现。事实上,商米科技确实是在研发领域高投入,并且研发费用占营业收入的比重远高于大部分科技创新型企业。2018-2020年,商米科技研发费用分别约为1.28亿元、2.6亿元和2.62亿元,占营业收入的比例分别为13.25%、15.81%和12.01%。

虽然商米科技扣非后净利润持续亏损,但公司股东阵容堪称豪华,获得了蚂蚁、小米、美团等明星股东的加持。招股书显示,由蚂蚁集团100%持股的上海云鑫创业投资有限公司(以下简称“云鑫创投”)持有商米科技29.99%股权。此外,持有商米科技8.2%股权的上海汉涛信息咨询有限公司(以下简称“汉涛咨询”)由美团控制;持有商米科技7.78%股权的天津金星创业投资有限公司(以下简称“金星创投”)由小米科技有限责任公司100%持股。此外,阿里集团及其附属公司以及美团及其附属公司还出现在商米科技报告期内前五大客户名单中。

针对上述情况,在审核问询中,上交所曾要求商米科技结合云鑫创投、金星创投、汉涛咨询的入股时间、入股价格、当时的公允价格以及与蚂蚁集团、阿里集团、小米集团、美团的关系,说明是否需要进行股份支付等。