中国西北地区最大的黄金公司西部黄金(601069.SH),再启重组突破单一业务模式。

日前,西部黄金披露重组草案,上市公司拟通过发行股份的方式购买百源丰、科邦锰业和蒙新天霸100%的股权,并募集配套资金不超过4亿元。

长江商报记者注意到,本次交易标的资产合计交易作价为26.14亿元,较其净资产总额整体增值272.68%。

事实上,早在四年前,西部黄金就曾计划收购标的中的百源丰、科邦锰业各51%股权,但未能成行。时隔四年重启收购,与西部黄金主营业务模式单一、业绩波动不无关系。特别是去年以来,西部黄金子公司主要矿山停产时间较长,导致全年矿产金产销量大幅下降。

此次收购的标的主要产品包括锰矿资源等,西部黄金表示,重组完成后,西部黄金将实现“黄金+锰矿”采冶双主业经营,降低业务和产品单一带来的经营风险。

此次交易还设置业绩承诺,即三家标的公司将在2022年至2025年合计实现税后净利润不低于9.74亿元。

重启并购打破单一业务模式

西部黄金此次重组,不仅是重启四年前对百源丰、科邦锰业的收购,也是其控股股东新疆有色主导的一次内部资产腾挪。

早在2017年7月,西部黄金曾计划作价11.31亿元,通过发行股份及支付现金相结合方式收购百源丰、科邦锰业各51%股权。当时,西部黄金的交易对手方仅有杨生荣一人。

但筹划仅四个月,西部黄金就宣布重组失败,主要原因包括标的公司重要资产权属证照等尚在办理中,需要对生产设备升级改造,预计耗时较长等。

时隔四年,西部黄金再启收购事项。根据重组草案,西部黄金拟通过发行股份的方式购买百源丰、科邦锰业和蒙新天霸100%股权。交易完成后,百源丰、科邦锰业和蒙新天霸将成为上市公司的全资子公司。同时,西部黄金还拟向不超过35名特定对象,非公开发行股份募集配套资金不超过4亿元,全部用于补充上市公司和标的公司流动资金、偿还债务。

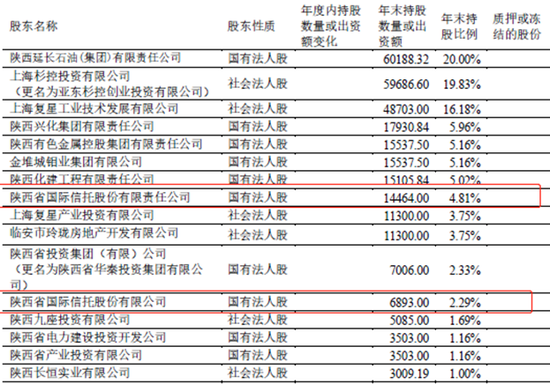

以2021年9月30日为评估基准日,百源丰、科邦锰业和蒙新天霸的评估值分别为18.36亿元、5.24亿元、2.53亿元,较其净资产分别增值485.5%、2053.98%、39.43%。最终交易各方确定标的资产合计交易作价为26.14亿元,以此计算这一交易价格较标的净资产总额7.01亿元增值272.68%。

值得关注的是,此次重组的交易对手方在四年前杨生荣的基础上,新增了西部黄金的控股股东新疆有色。目前,新疆有色分别持有标的公司科邦锰业、百源丰各65%股权,为两家公司的控股股东。杨生荣分别持有科邦锰业、百源丰各35%股权,还持有蒙新天霸100%股权。

而新疆有色则是在2019年,从杨生荣手中受让科邦锰业、百源丰股权,实现对两家公司控股。

与西部黄金相同,三家标的公司也都属于矿产资源开发行业。据西部黄金介绍,百源丰和蒙新天霸所持有的锰矿资源具有储量大、品位高、易开采等优势;科邦锰业具备成熟、高效的电解锰生产能力,生产技术水平较强。

实现对科邦锰业、百源丰、蒙新天霸控股后,西部黄金将实现“黄金+锰矿”采冶双主业经营,降低业务和产品单一带来的经营风险。

受产品价格影响标的业绩起伏较大

重启关联收购的背后,是主打黄金采选冶业务的西部黄金正面临着业务单一、市场走势波动等带来的经营压力。

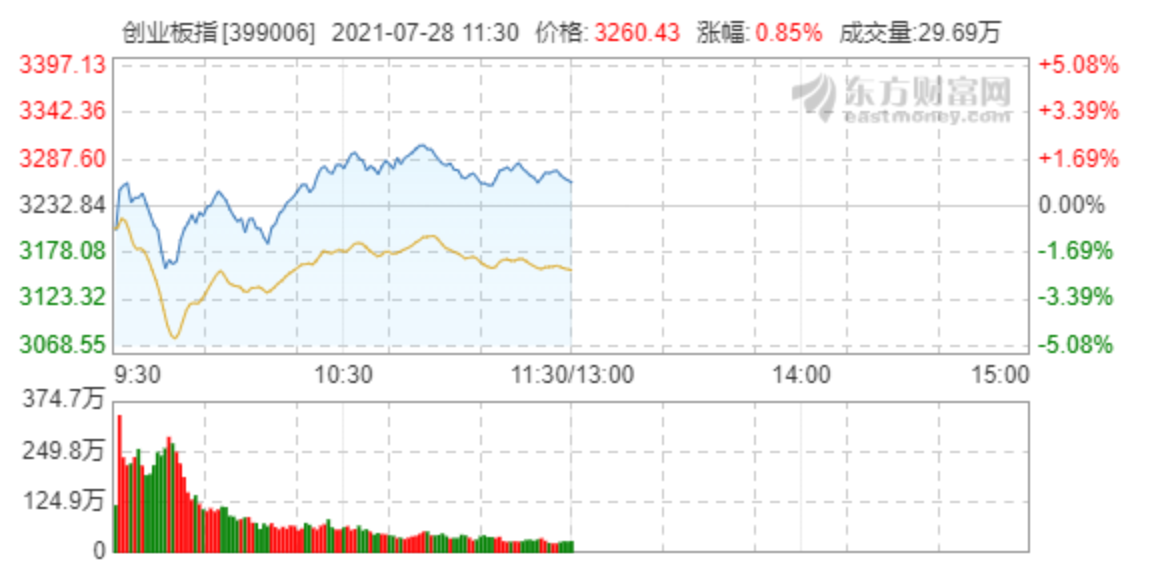

数据显示,2021年前三季度,西部黄金实现营业收入34.62亿元,同比下降7.49%;净利润为-0.19亿元、扣除非经常性损益的净利润-0.40亿元,同比分别下降159.79%、161.85%。

据介绍,西部黄金子公司主要矿山停产时间较长,导致去年前三季度矿产金产销量较上年同期下降,且三季度末有部分库存产品未销售,上述原因导致前三季度公司净利润发生亏损。

日前西部黄金披露业绩预告,公司预计2021年全年实现的净利润与上年同期相比,将减少360万元到540万元,同比减少4.7%到7%。

公告披露,西部黄金所属子公司主要矿山停产时间较长,导致本年度矿产金产销量较上年同期下降。但套期保值产生的收益计入投资收益以及公允价值变动收益,本年度套期保值产生的收益较上年同期增加,使得公司全年业绩降幅较前三季度有所收窄。

西部黄金表示,标的资产所处行业与公司现有黄金业务具有明显不同的业绩周期,将在一定程度上平抑公司业绩波动,增强盈利能力的稳定性。

重组草案披露,2019年至2021年前九月,标的公司科邦锰业分别实现营业收入7.57亿元、4.52亿元、7.18亿元,净利润749.69万元、-5929.8万元、2.37亿元。

同期,百源丰分别实现营业收入4.51亿元、3.73亿元、3.41亿元,净利润1.28亿元、0.96亿元、0.9亿元。而蒙新天霸因尚处于矿区建设阶段,目前未产生营收,净利润分别亏损111.33万元、303.72万元、102.53万元。

本次重组设置了业绩承诺,即科邦锰业、百源丰于2022年至2024年实现的合计税后净利润分别不得低于3.31亿元、2.62亿元、3.08亿元。蒙新天霸于2022年至2025年实现的税后净利润分别不得低于-348万元、-726万元、2980万元、5354万元。

粗略计算,三家标的公司将在2022年至2025年合计实现税后净利润不低于9.74亿元。

但需要注意的是,近年来,进口锰矿石价格总体保持平稳,而电解锰价格在2021年受全球通胀、国家能耗双控等多重因素的叠加,价格高位运行,使得标的业绩出现波动。但若未来产品价格波动较大,标的业绩仍存在诸多不确定性。