进入1月下旬,公募四季报的披露也临近尾声。对于明星基金经理而言,有人晋升为千亿顶流,也有人黯然退出,但北京商报记者注意到,大多数明星基金经理近一年的业绩难言乐观。而在四季报披露的同时,部分明星基金经理也透露了后市观点,不仅有杨锐文“狂”写6000字,还有李晓星、周应波等人加入千字“小作文”队伍。

刘彦春退出千亿行列

1月24日,景顺长城披露旗下产品四季度报告,旗下明星基金经理刘彦春的管理规模也随之揭晓。

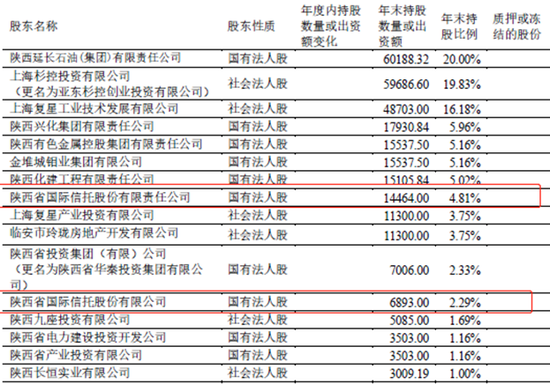

四季报数据显示,截至2021年四季度末,刘彦春的管理规模由2021年三季度末的1029.15亿元降至978.5亿元。回顾此前,刘彦春的管理规模于2021年一季度末攀升至千亿,彼时为1015.8亿元,但不足一年时间,刘彦春的最新管理规模已不足千亿。

目前,刘彦春在管产品共计6只(份额合并计算,下同),且最新规模均较2021年三季度末有不同程度的下降。此外,北京商报记者注意到,截至当前,由刘彦春“掌舵”的景顺长城鼎益混合、景顺长城内需增长混合仍处于限制大额申购状态,单日大额申购限额分别为1000万元、500万元。

值得一提的是,有人管理规模跌破千亿,也有人跻身千亿顶流。同花顺iFinD数据显示,截至2021年四季度末,中欧基金旗下明星基金经理葛兰的管理规模由2021年三季度末的970.01亿元涨至最新的1103.39亿元,成为新晋的千亿顶流,也是当前管理规模最高的主动权益类基金经理。目前,葛兰共有5只在管产品,其中2只规模上涨,3只规模下降。

具体来看,中欧医疗健康混合、中欧医疗创新股票的合并规模由2021年三季度末的634.4亿元、116.18亿元涨至四季度末的775.05亿元、130.94亿元;而中欧阿尔法混合、中欧研究精选混合、中欧明睿新起点混合的最新合并规模则较三季度末有不同程度的下降,依次减少16.01亿元、3.03亿元、2.99亿元。

除葛兰外,目前还有易方达基金旗下明星基金经理张坤的主动权益类产品管理规模超千亿。但数据显示,张坤的管理规模由2021年三季度末的1057.48亿元降至四季度末的1019.35亿元。其中,由张坤“掌舵”的易方达蓝筹精选混合、易方达优质精选混合、易方达优质企业三年持有混合的规模均呈下滑趋势,而易方达亚洲精选股票的规模则上涨0.98亿元。

北京商报记者也注意到,易方达蓝筹精选混合自2021年2月18日起将大额申购及大额转换转入业务的金额限制为2000元,至今尚未做出调整;截至四季度末,该只产品的最新规模为676.23亿元,也是当前张坤在管基金中规模最大的产品。

“顶流”的业绩心事

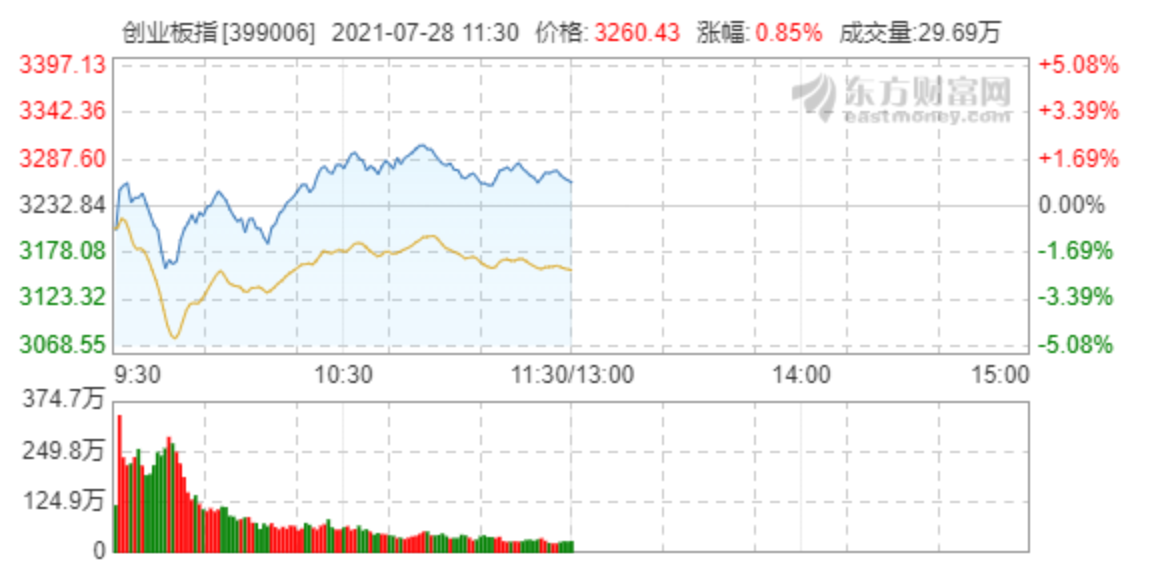

在管理规模居高的背景下,明星基金经理的业绩表现又如何?事实上,在市场持续震荡的背景下,相关产品的表现也难言乐观。

据同花顺iFinD数据显示,2021年四季度期间,葛兰在管产品的收益率均为负;其中,中欧医疗健康混合A/C份额的收益率分别为-16.14%、-16.29%,中欧医疗创新股票A/C份额的收益率分别为-16.03%、-16.19%,其余产品的跌幅则在5%以内。若拉长时间至近一年来看,截至1月23日,中欧医疗健康混合A/C份额近一年的收益率跌超28%,而中欧医疗创新股票A/C份额近一年的收益率更是跌超30%。

从葛兰当前管理时间最长的产品——中欧医疗健康混合在2021年四季度末的权益投资情况来看,其占基金总资产的比例由2021年三季度末的89.62%降至81.47%。在前十大重仓股方面,药明康德、爱尔眼科、凯莱英、泰格医药、康龙化成仍为其前五大重仓股;同时新进片仔癀、九洲药业等个股;而智飞生物、美迪西则退出其前十大重仓股行列。尽管上述个股在2021年多呈上涨趋势,但同花顺数据显示,爱尔眼科、泰格医药在2021年的跌幅分别为26.65%、20.77%。

若从另一位千亿基金经理张坤的管理情况来看,其4只在管产品在2021年四季度期间的收益率也均为负;截至1月23日,除易方达优势企业三年持有混合外,其余3只产品近一年的收益率也为负,其中易方达亚洲精选股票的近一年收益率表现最差,为-29.99%。

从张坤管理规模最大的产品,即易方达蓝筹精选混合的投资情况来看,该产品在2021年四季度末的权益投资占基金总资产的比例较三季度末上涨2.52个百分点,达94.23%;截至四季度末,该产品的前十大重仓股较三季度末而言未有变化,前三大重仓股则由泸州老窖、贵州茅台、五粮液变更为腾讯控股、海康威视、泸州老窖。

不难看出,前述“顶流”近年的业绩表现并不乐观。另据同花顺iFinD数据显示,刘彦春、刘格菘、傅鹏博、李晓星等明星基金经理近一年的业绩表现也难言乐观,在管产品的收益率多为负值。

对于大多数明星基金经理近一年业绩平平的原因,某资深市场研究人士认为,“基金经理业绩表现不突出可能是其布置的赛道与市场行情的发展趋势不一样,可以理解为市场行情震荡的正常情况。整体来看,目前市场热点轮换较快,所以还是要趋向于均衡配置”。

爱写千字“小作文”

那么对于后市,各位明星基金经理又怎么看?北京商报记者注意到,广发基金知名“舵手”刘格菘在四季报中提到,风格分化的局面在2022年可能会延续。睿远基金旗下“名将”傅鹏博则表示,2022年全A非金融增速可能回落,高增长的企业会凸显其稀缺性。而刘彦春则认为,2022年大概率是新冠疫情结束的开始,更直言投资最困难的阶段已经过去。

值得一提的是,随着四季报发布,爱写千字“小作文”的基金经理也越来越多。北京商报记者注意到,景顺长城基金旗下基金经理杨锐文在此次披露的四季报中洋洋洒洒写了6000多字;而银华基金旗下明星基金经理李晓星、中欧基金的基金经理周应波也在其管理的产品四季报中分别写了超5000字、超4000字。

纵览李晓星在银华心怡灵活配置混合四季报中撰写的长文,不仅多次引用诗文,如“苔花如米小,也学牡丹开”“谁怜不得意,长剑独归来”等,还引用“孤单心事都隐藏的很体面”歌词。结合对宏观环境的判断,李晓星坦言对2022年的市场观点可以总结成两句话,即“碳中和、稳消费,聚焦核心资产”。

展望后市,杨锐文表示,“预计2022年制造业企业的业绩将很好看,市场的聚焦点会偏向于科技与制造相关的股票”。周应波则表示,看好新能源汽车渗透率突破10%之后的加速增长,也看好光伏在发电侧的全面普及替代、新型储能在改造电力系统中的巨大潜力;他还提到,要寻找“差异化的成长股”,把主要精力聚焦“企业的中长期价值成长”。

在前海开源基金首席经济学家杨德龙看来,2022年,市场的风格将会偏向于价值投资标的。“‘业绩为王’将成为最主要的选股思路,且2022年一开年就已经体现出这些特点。2021年涨得多的一些赛道股如军工、芯片、周期股都出现大跌,而低估值的蓝筹股则出现逆势上涨。”

张坤则直言,“要做好投资,更重要的是盯着赛场,而不是盯着记分牌”。他还提到,经过了2021年的估值消化后,一部分的优质企业估值已经具有吸引力,在3-5年的维度内,企业的业绩增长大概率会投射到其市值的增长中。