主机厂对于电池业务的布局加深,也将在未来一段时间内对电池企业带来新的挑战。

近日,A股上市公司企业陆续披露三季报,多家电池公司Q3业绩不俗。

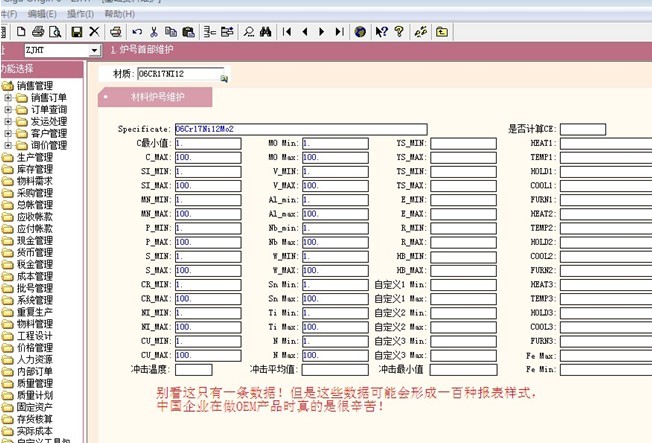

(相关资料图)

(相关资料图)

今年以来,中国新能源汽车市场的持续火热,直接拉动了动力电池行业的景气程度。

宁德时代(300750)、国轩高科(002704)、亿纬锂能(300014)、欣旺达(300207)、孚能科技(688567)等一二线上市电池企业都在第三季度创下单季度营收新高。

同时,上半年受制于原材料价格上涨而导致动力电池企业“增收不增利”的情况,也在第三季度出现反转。多家企业盈利修复明显,净利润较上年同期翻番,其中,欣旺达第三季度净利润增长超过500%。

从新能源汽车的发展潜力来看,动力电池企业有望进一步扩大自身的营收规模。除了技术创新之外,积极扩充产能、挖掘潜在订单,是电池企业目前竞争的焦点。但材料价格仍然将是影响整个行业利润率的关键,而目前材料价格并没有任何回调的讯号,反而是持续刷新高位。

上海钢联10月31日发布数据显示,部分锂电材料报价上涨,电池级碳酸锂涨2500元/吨,均价报56.15万元/吨,工业级碳酸锂涨2000元/吨,均价报54.70万元/吨,创历史新高。

受原材料价格上涨的影响,更多整车企业开始更加积极地布局电池业务,有的主机厂甚至开始自己买“矿”。主机厂对于电池业务的布局加深,也将在未来一段时间内对电池企业带来新的挑战。

修复盈利能力

第三季度,宁德时代营业收入973.69亿元,同比大增232.47%,归属于上市公司股东的净利润94.23亿元,同比增长188.42%。创下了宁德时代最高的单季营收和净利润水平。

今年前三季度,宁德时代实现营收2103.40亿元,同比增长186.72%;净利润175.92亿元,同比增长126.95%。

在动力电池材料价格居高不下的情况下,宁德时代展现出供应链体系实力以及强势的市场议价能力。

今年一季度,宁德时代营收486.8亿元,大增153.97%,但净利润下滑了23.62%,单季利润只有14.93亿元。但是,随着第二季度宁德时代开始调整价格,盈利能力快速回升,原材料价格上涨对利润的影响已经明显下降。

从二、三季度的财务表现来看,宁德时代过去多年在产业链中奠定的市场位置非常稳固,能够将上游的成本上涨的压力传导给下游主机厂。

“今年新能源汽车的增长速度超出预期,而宁德时代的产能非常紧俏,而且生产和物流都受到了疫情的一些影响,主机厂都排队等着要‘电芯’。如果没有定下新的价格,就不给配电芯,车企也只能被动接受,并没有多大的议价空间。”10月30日,一家中国新能源车企从业人员告诉21世纪经济报道记者。

事实上,价格上涨的不仅仅是宁德时代,几乎所有的电池企业都陆续从去年下半年到今年一二季度根据材料价格上涨的幅度调整价格,有的动力电池企业甚至调整过数次价格。

电池级碳酸锂从去年的5万元/吨飙涨至年初近45万元/吨之后,虽价格仍在增长,但整体上增长的幅度已经不再夸张,动力电池企业在调整完价格之后,利润空间的变化区值也在一定的预测范围内。

从全行业的情况看,除了拥有更高议价能力的行业龙头宁德时代以外,众多二线电池企业在应对材料价格上涨冲击后也获得了积极成效。

亿纬锂能Q3实现营收93.57亿元,同比增长91.43%;归母净利润为13.06亿元,同比增长81.18%。

亿纬锂能盈利能力的持续修复,离不开其积极布局上游供应链。亿纬锂能在财报中表示,公司强化供应链管理,积极开展上游供应链布局。持续推进与上游公司的深度战略合作,通过与上游公司设立合资公司的方式,实现战略协同,一方面确保原材料的稳定供应,另外一方面降低原材料的采购成本。

国轩高科的盈利能力也在恢复:第三季度实现营业收入57.88亿元,同比增长166%,分别较第一季度、第二季度增长48%、23%;归属于上市公司股东的净利润为8556万元,同比增长355%,分别较第一季度、第二季度增长166%、164%。

欣旺达第三季度实现营收148.66亿元,同比增长50.14%,但净利润大涨504.79%至3.16亿元。

背靠奔驰的孚能科技第三季度虽然出现亏损,但全年的累计亏损也在收窄。“三季度高毛利客户确认收入占比相较二季度回落,导致三季度经营亏损。”孚能科技表示。前三季度孚能科技共亏损2.8亿元,较去年同期减少约三成。

布局上游、扩张产能

动力电池行业即将进入TWh时代,对中国动力电池企业而言,一方面,既要积极布局上游保障供应链的稳定;另一方面,也要持续提升产能,与更多车企达成深度合作。

事实上,今年以来,一二线电池厂都在密集布局上游。相较已经在几年前开始在全产业链条中加大投资的宁德时代,二线电池企业今年的动作更加密集和频繁。

9月27日,亿纬锂能公告拟8亿元收购瑞福锂业20%股权,加码锂电材料布局;9月27日晚,亿纬锂能宣布向贝特瑞(四川)新材料科技增资8.84亿元,计划在2024年6月30日前建设形成年产10万吨锂电池负极材料一体化产能;10月20日,公司公告向荆门新宙邦增资,持有股权比例从20%上升到30%,荆门新宙邦的电解液产品将优先保障公司在荆门市投资建厂的需求。

10月26日,孚能科技发布公告称,公司与振华新材签订了战略合作协议。协议就三元正极材料的采购与合作、钠电池正极材料合作、废料及废旧电池回收、锂资源的共同开发方面达成了一致。此外,孚能科技还和昆明市和国电电力云南新能源达成合作,涉及锂资源、产业孵化、电池回收等领域。

产能方面,今年以来,多家电池企业按照原定规划产能加速布局,同时,除了国内之外,也在积极拓展海外业务。

宁德时代此前在半年报中披露,今年上半年电池产能达154.25GWh,产能利用率为81.25%,在建产能为100.46GWh。根据宁德时代此前的规划目标,宁德时代计划在2025年将产能提升至670GWh。

宁德时代和国轩高科在欧洲的工厂相继落地,中国电池企业开始在欧洲市场与日韩电池厂及欧洲本土电池企业直接竞争。

近期,国轩高科公布了两个电池扩建项目。10月26日,国轩高科公告,拟在安徽省合肥新站高新技术产业开发区投资建设国轩新站年产20GWh动力电池项目,投资总金额为67亿元;拟在柳州新增投资建设年产10GWh动力锂电池生产基地,投资总金额约48亿元。根据国轩高科未来规划,2022年产能突破100GWh、2025年拟突破300GWh。

当然,努力扩张的电池企业们,并非没有潜在的风险。

上汽集团董事长陈虹、广汽集团董事长曾庆洪都曾在公开场合直言不讳地称,车企在给电池企业打工。这也将主机厂和电池企业这一对亲密的合作伙伴之间的利益矛盾摆到台前。

事实上,由于新能源汽车产业链的利益分配不均衡,越来越多的主机厂开始将触角向中上游延展,旨在增强产业链话语权,保障电池供应及降本增效。

当然,从技术积累来看,电池企业仍然存在着很多优势,但未来主机厂加速布局电池业务,是否会让整个行业向着垂直整合的模式发展,对电池企业而言无疑将是重要的考验。